Kundeninformation von Emmenegger Fides AG zu ausgewählten Neuerungen im KMU-Umfeld

Inhaltsverzeichnis

- Mehrwertsteuersatzerhöhung per 1. Januar 2024

- Wichtiges zum COVID-19-Kredit und Härtefallgeld (bitte nicht vergessen!)

- Sozialversicherungen und Steuern

Mehrwertsteuersatzerhöhung per 1. Januar 2024

Auf den 1. Januar 2024 werden bekanntlich die MWST-Sätze erhöht. Der Normalsatz wird neu 8,1%, der reduzierte Satz 2,6% und der Beherbergungssatz 3,8% betragen.

| Gesetzliche MWST-Sätze |

Normalsatz |

Beherberg-

ungssatz |

Reduzierter

Satz

|

| Bis 31.12.2023 |

7,7% |

3,7% |

2,5% |

| Ab 01.01.2024 |

8,1% |

3,8% |

2,6% |

Für die Frage, welcher MWST-Satz in der Übergangszeit anzuwenden ist, ist einzig der Zeitpunkt der Leistungserbringung massgebend. Nicht massgebend ist der Zeitpunkt der Rechnungsstellung, der Zahlung oder der Übergang von Nutzen und Gefahr.

Weitere Informationen zu ausgewählten Detailfragen finden Sie hier.

8-ung: Ärztliche Leistungen

Belegärztliche Leistungen sind nur dann von der Mehrwertsteuer ausgenommen, wenn der Belegarzt die Haftpflicht für seine Tätigkeit vertraglich übernimmt. Würde der Auftraggeber (bspw. Klinik) die Haftpflicht ausschliesslich übernehmen, könnte eine mehrwertsteuerpflichtige Leistung (das zur Verfügungsstellen von Personal) vorliegen.

Gutachten für Lebensversicherungen, für das Strassenverkehrsamt, Sehtest für Gerichtsgutachten oder Gutachten für private Krankenversicherer stellen mehrwertsteuerliche Leistungen dar. Gutachten im Rahmen der Grundversicherung sind nach wie vor von der Mehrwertsteuer ausgenommen.

In jedem Fall muss der spezifische Einzelfall anhand der vorhandenen Unterlagen überprüft werden.

COVID-19-Kredit und Härtefallgelder

Es gilt nach wie vor, an folgende Einschränkungen zu denken:

- Keine Dividenden und Tantiemen

- Keine Rückerstattung von Kapitaleinlagen (Reduktion des Gesellschaftskapitals)

- Keine Aktienrückkaufsprogramme

- Keine neuen und keine Erhöhung Aktivdarlehen von Aktionärs-/ Gesellschafter-/ Gruppengesellschaftsdarlehen

- Keine Rückzahlung von Aktionärs-/, Gesellschafter-/, Gruppengesellschaftsdarlehen (Passivseite)

Dies gilt, solange der COVID-19-Kredit in Anspruch genommen wird und im Falle von erhaltenem Härtefallgeld für das Geschäftsjahr der Ausrichtung, üblicherweise das Jahr 2021 sowie für die 3 darauffolgenden Jahre (also bis 31.12.2024).

Sozialversicherungen und Steuern

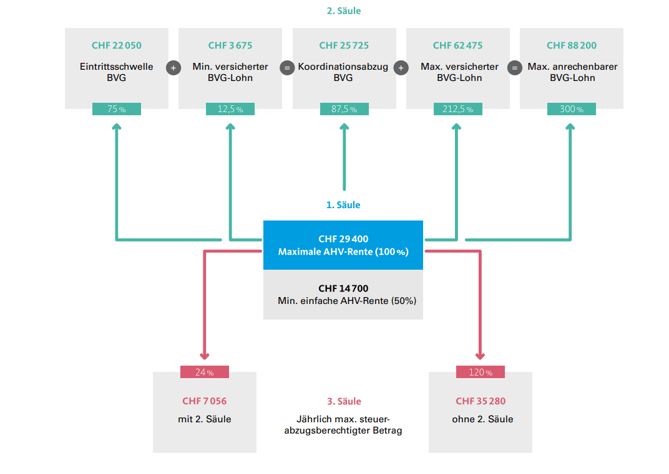

Kennzahlen per 1. Januar 2024 (keine Veränderung)

Steuerfreie Stromvergütung für E-Fahrzeuge durch Arbeitgeber

- Steuerfreie Pauschalentschädigung von CHF 60 pro Monat für Laden zu Hause

- Deklaration im Lohnausweis unter Ziffer 13.2.3

- Steuerfreier Beitrag an Wallboxinstallation bis CHF 3‘000 möglich (je nach Kanton)

Steuerfreie Beiträge für private Infrastruktur (PC, Tablet etc.) durch Arbeitgeber

- Steuerfreie Pauschalentschädigung von CHF 50 pro Monat möglich

- Deklaration im Lohnausweis unter Ziffer 13.2.3

Liegenschaftsunterhalt: Abschaffung «wirtschaftlicher Neubau»

Das Bundesgericht hat mit Urteil 9C 677/2021 vom 2. Februar 2023 seine Praxis geändert und die pauschale Betrachtung der Liegenschaftskosten im Rahmen eines «wirtschaftlichen Neubaus» aufgegeben. Konkret sind die Liegenschaftskosten wieder nach ihrer objekt-technischen Natur und auf der Basis von Belegen, die vom Steuerpflichtigen im Rahmen seiner Mitwirkung beizubringen sind, zu untersuchen. Es erfolgt dabei eine Unterteilung in werterhaltende und wertvermehrende Kosten.

Home-Office Grenzgänger

Grundsätzlich gilt bei grenzüberschreitenden Arbeitsverhältnissen bezüglich der Anschlussfrage bei den Sozialversicherungen nach wie vor das Erwerbsortprinzip. Per 01. Juli 2023 besteht die neue Regelung, dass Telearbeit (Home-Office) bis zu 49,9% (bisher 25%) im Home-Office im Ausland möglich ist, ohne dass die Anschlussfrage der Sozialversicherungen ändert. Diese neue Regelung ist insbesondere anwendbar für die Staaten Deutschland, Frankreich, Lichtenstein, Österreich, gegenwärtig aber nicht für Italien.

Quellensteuer

Tipp: Prüfen Sie periodisch die Personalien (Zivilstand, Kinder etc.) bei Ihren Mitarbeitern, damit der korrekte Quellensteuertarif verwendet wird und spätere Überraschungen ausbleiben. Bei Teilzeitmitarbeitern ist sicherzustellen, dass sie über weitere Einkünfte in Kenntnis gesetzt werden. Die Tarifbestimmung richtet sich nach dem weltweiten Einkommen.